タイトルは大げさですか?そんなことはありません。逆日歩を理解しているかいないかで、株主優待の利益に大きな違いが生まれます。

一般的に、個人投資家の多くは、逆日歩は払うものだと思っていますが、中には高額な逆日歩の発生を目論んで株価を意図的に吊り上げ、提灯をつけてさらに株価が暴騰したところで売り抜けながら譲渡益と逆日歩を搾取するグループもあります。なかなか捕まりませんが…

上記は、株主優待の取得ケースと直接の関係はありませんが、仕組みは同じです。理解しているのといないのとでは雲泥の差があります。

今回の記事では、内容を「逆日歩」一本に絞って、さらに、株主優待取得時の「逆日歩」に絞って、優待ヤーが身に着けておくべきさまざまな事案についてご紹介します。

逆日歩とは

実は私、「逆日歩とは」でネット検索した回数が数えきれないほどあります。今もしました。そしていつも「分かりにくい」、「調達現場を見たこともないからイメージが湧かない」となります。

なので、私なりに私が理解している言葉で順を追ってご紹介します。

- 制度信用取引の売建は、証券会社から株式を借りて売っている。

- 売建が増えると証券会社で株式が不足する。

- 証券会社で株式が足りないときは、証券金融会社から借りてくる。

- 証券金融会社は日証金のことで、今は日本に1社しかない。

- いろんな証券会社が証券金融会社に「株が足りないから貸してくれ」というと、証券金融会社でも株式が不足する。

- 不足した分を補うために、今度は、証券金融会社が機関投資家から株式を借りてくる。

- 機関投資家とは、保険会社、銀行、年金基金などのこと。

- この、機関投資家から株式を調達するときにかかった費用が「逆日歩」。

- 金額は入札で決まるらしい。何年か前に「高すぎる」「怪しい」と問題になりかけた記憶があるが、その後、追求はなかったようで検索しても何も出てこず。逆日歩もそれ以降下がった印象。

なんとなく上手く書けた気がしてるので、このまま先へ進みます。ここからの方が大事なところですので。

逆日歩日数の調べ方や計算方法

約定日と受渡日の関係

逆日歩日数を調べたり金額を計算する場合において、必ず理解しておかなければならないのが、「約定日」と「受渡日」の関係です。まずは、カレンダーをご覧ください。2019年7月末と8月末のものです。

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 7/28 | 7/29 | 7/30 | 7/31 | 8/1 | 8/2 | 8/3 |

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 8/25 | 8/26 | 8/27 | 8/28 | 8/29 | 8/30 | 8/31 |

| 9/1 | 9/2 | 9/3 | 9/4 | 9/5 | 9/6 | 9/7 |

- 2019年7月

- 「約定日」を7月29日(薄黄)とした場合、「受渡日」は7月31日(濃黄)。

- 「約定日」を7月30日(薄赤)とした場合、「受渡日」は8月1日(濃赤)。

- 2019年8月

- 「約定日」を8月28日(薄黄)とした場合、「受渡日」は8月30日(濃黄)。

- 「約定日」を8月29日(薄赤)とした場合、「受渡日」は9月2日(濃赤)。

それぞれ2パターンずつ示しましたが、すべて「約定日」⇒「受渡日」が2営業日後となっています(市場は土日祝日は休場)。

つまり、株式の取引では、現物でも信用でも、買いでも売りでも、すべての取引が下記のルールで行われているということです。

- 約定日(取引日)の2営業日後が受渡日(決済日)

- 約定日(取引日)起算で3営業日目が受渡日(決済日)《←言い換えただけ》

カレンダーによる逆日歩日数の調べ方

もう一度、先ほどの「8月のカレンダー」を掲載して説明します。

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 8/25 | 8/26 | 8/27 | 8/28 | 8/29 | 8/30 | 8/31 |

| 9/1 | 9/2 | 9/3 | 9/4 | 9/5 | 9/6 | 9/7 |

このカレンダーは、2019年8月末日を基準日とする株主優待銘柄の実際の取引スケジュールを表しています。

- 8月28日:権利付最終日《この日に制度信用取引を利用したクロス取引を想定》

- 受渡日が8月30日で権利確定日なので、この日に「現物×制度信用売り」のクロス取引。

- 8月29日:権利落ち日

- 前営業日から現物株式(と売建玉)を持ち越して優待の権利を獲得したので、この日に現渡。

- 現渡とは、売建玉に現物株式を充当して決済すること。現物保有は無くなる。

- 受渡日は2営業日後なので、土日を挟んだ9月2日(月)。

- 前営業日から現物株式(と売建玉)を持ち越して優待の権利を獲得したので、この日に現渡。

- 受渡日(決済日)だけを見ると、8月30日と9月2日。これは3日後=逆日歩日数は3日分。

- 7月の場合は、受渡日が7月31日と8月1日で翌日なので逆日歩は1日分。

つまり、逆日歩日数とは、受渡日ベースで、株式を借りている期間ということです。借りたその日は含まれません。

- 株主優待生活をはじめよう!初心者必見!株主優待の基礎知識ともらい方。

- 「株主優待のもらい方」の項

品貸料(逆日歩金額)の調べ方

引用元:日本証券金融-貸借取引情報

調べる方法はたくさんありますが、ひとつに絞ってご紹介します。

最も早く正確なのが日証金(日本証券金融)のサイトです。

このサイトでは、個別銘柄で検索することもできますし、全銘柄を一覧表で見ることもできます。また、記録として残したい場合はCSVでのダウンロードも可能です。

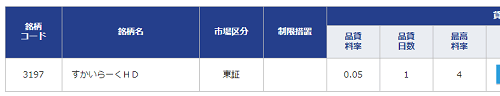

逆日歩金額の計算方法

| 銘柄 コード |

銘柄名 | 市場 区分 |

制限 措置 |

品貸 料率 |

品貸 日数 |

| 1234 | ルーティンHD | 東証 | 0.15 | 3 | |

| 2345 | ルーティン産業 | 東証 | 注意喚起 | 10.65 | 3 |

| 3456 | ルーティン造船 | 東証 | – | – | |

| 4567 | ルーティン建設 | 東証 | 申込停止 | – | – |

慣れるまでは分かりづらいと思いますが、

- 品貸料率=逆日歩金額

- 品貸日数=逆日歩日数

です。例えば「2345 ルーティン産業」の品貸料率:10.65は、1株あたり10.65円という意味で、既に品貸日数の3日分になっています。

つまり、この銘柄を権利付最終日に、制度信用で100株売ってクロスしていたら、権利落ち日の翌営業日に現渡しても、逆日歩を1,065円(10.65円×100株)支払う必要があるということです。

上記は、主にクロス取引後の作業を想定して記載していますが、クロス取引前に最大逆日歩を計算する方法はこちらをご覧ください。

逆日歩の計算方法|最大逆日歩金額をクロス取引前に確認する方法

逆日歩の発生を予想して高額な逆日歩を避けるための6つの方法

予想と言っても、私個人の感覚では、半分当たれば優待マスターです。それほど難しい分野ですので、「予想できなくても仕方ない」といった感覚で読み進めていただいた方が良いと思います。

ただ、知らないよりは知っていた方が断然良いと思われることを記載していますので、これから株主優待に限らず、株式市場に信用取引でドンドン参戦しようと考えている方には参考になると思います。

なにしろ私、仕手筋に何度もやられかけてますので、逃げるのは得意です。

信用倍率・貸借倍率を確認する

信用倍率は1週間おき、貸借倍率は毎日公表されています。(サイトによって名称が異なると思います。)

信用買い÷信用売りで算出され、ほとんどの銘柄は買いの方が多いので倍率は1倍以上。

一般的には、1倍を割って0.8倍とか0.5倍とかになると、逆日歩の発生リスクが高まるといわれています。

ただ、権利付最終日の前日に0.1倍や0.2倍でも逆日歩がほとんど発生しない銘柄もあれば、十数倍あっても大きな逆日歩が発生してしまう銘柄もありますので、熟練の技がないと予想は難しいかもしれません。

小型株なのか大型株なのか、発行済株式数や浮動株比率なども関係してくるので、あくまでも傾向としてとらえてください。

また、倍率はいろいろなサイトで調べることができます。先ほど紹介した日証金のサイト、各証券会社のサイト、取引ツール、Yahoo!ファイナンス、個人運営のサイトなど、使いやすいところを探してみてください。

探すのが面倒な方はこちら ⇒ 日本証券金融株式会社-貸借取引情報

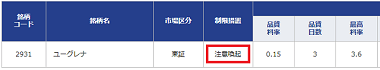

注意喚起銘柄を確認する

信用売りが増加して株不足の懸念がある銘柄です。逆日歩発生の可能性が高くなっています。

特に人気の優待銘柄は、毎回のように「注意喚起」がでますし、逆日歩が発生した時の倍率が2倍に設定されているので、注意が必要です。

例:権利付最終日の「制度信用売り」で4倍、注意喚起で2倍、合計8倍。

こちらも、日証金のサイト、各証券会社の銘柄情報欄、取引ツールなどで確認できます。

過去に大きな逆日歩が付いた銘柄は避ける

逆日歩で有名な銘柄はたくさんあります。裏を返せば、優待内容が魅力的だということです。

また、銘柄だけでなく、大きな逆日歩が発生しやすい月もあります(優待閑散月の4月など)。

個人のサイトで、毎月、逆日歩を発表してくださるサイトもたくさんありますし、全銘柄、過去10年以上の逆日歩を、データとして蓄積してくださっているサイトもありますので、この事案については、個人サイトでの閲覧をおすすめします。

発行済株式数が少ない小型株は避ける

逆日歩の発生要因は、一言で言えば「株不足」です。

当然、発行されている株式が多ければ多いほど不足する確率が低く、少ないほど高くなります。

2019年6月現在、東証1部銘柄の発行済株式数の平均は約1.5億株ですが、魅力ある株主優待制度を導入している企業の平均はどれくらいでしょうか…(1億は全然ないと思いますが…)

調べたことがないので正確には分かりませんし、株価水準によっても株数は大きく変わってくるので一概には言えませんが、私個人の感覚的基準では、発行済株式数1千万株以下の銘柄は「最大の注意」が必要だと思っています。

だからと言って、2千万株が大丈夫なわけではありません。あくまでも個人の目安です。

優待取りに必要な株数が大きな銘柄は避ける

ちょっとわかりにくいと思いますので、いくつか例を挙げます。

- 最近はほとんど見なくなりましたが(もうないかも)、単元株数が1,000株の銘柄。

- 優待の権利を得るために「500株」や「1,000株」必要な銘柄。

- 優待をランクアップさせたいがために、わざわざ1,000株の制度クロスに挑戦。

などです。当然ですが逆日歩が発生したときは、金額が大きくなります。

逆日歩3日分以上のときは制度クロスは避ける

株主優待には、チャンスが1度しかないということはほとんどありません。

毎月チャンスはやってきますし、個別銘柄であっても次の年(半年後)にはまた、ほぼ同じチャンスがやってきます。

つまり、無理をする必要はないということです。

それに、今は逆日歩が発生しない「一般信用売り」ができる証券会社がどんどん増えているので、わざわざ大きなリスクを取ってまで制度クロスに挑戦しなければならないようなケースはかなり減っています。

ちなみに、毎年およそ半分の月が逆日歩3日分以上で、特に注意すべきなのが12月。

年末年始、市場は必ず12/31~1/3までの4日間がお休みですから、最低でも5日分の逆日歩が必要となります。

おわりに

冒頭でも触れましたが、この記事における「逆日歩」の内容は、かなり「株主優待」の領域を意識した内容になっています。

一般的な株式の取引には使えない知識というわけではありませんが、足りないことは事実です。デイトレード、スイングトレード、長期投資を行う場合には、さらに学ばなければならない領域がある点には注意してください。

また、逆日歩の記事を長々と書いておいてなんですが、私個人的な考えでは、最もローリスクハイリターンが実現できるのは、逆日歩の発生しない一般信用売りを利用したクロス取引、俗に言う「一般クロス」「一般信用クロス」「一般信用クロス取引」などと呼ばれる手法です。

だからと言って、逆日歩の勉強が必要ないとは思いませんが、株主優待生活を目指してこの世界に入ってきた方には、まずは一般クロスでの優待の取得をおすすめします。いきなり逆日歩を喰らったのでは、やる気も元気もなくなってしまいますから。

というわけで、今後は一般信用売りを利用したクロス取引、「一般信用クロス取引」について記事を書いていこうと考えています。

※記事の内容は、2020年11月が基準となっています。最新情報は各自でご確認ください。

コメント