この記事は、GMOクリック証券のルールをもとに作成しています。他の証券会社でも、ほぼ同一のルールですが、証券用語や若干のルールの違いがある可能性があります。

また、「損益通算」の範囲を、株主優待のクロス取引(日本株の現物取引、制度信用取引・一般信用取引)に絞っていますので、NISA、ETF・REIT、外国株などには当てはまらないことを、あらかじめご了承ください。

先日、2018年9月末分の株主優待の権利取りが終了しました。

皆さんの状況をネットで確認しようと見回っていたところ、検索上位のブログで、多くの間違った情報が目に入ったため、この記事を書き始めています。

確かに、未経験者にはかなり難解な分野ですが、言葉や数字を簡単なものに置き換えれば、かなり難解さは和らぐと思いますので、少しの時間、お付き合いください。

「配当落調整金(譲渡損失)」と「損益通算」について

配当落調整金とは?

配当落ちによる株価下落の調整金です。信用取引で権利付最終日をまたいで建玉を保有している場合に、売り建てしている人から、買い建てしている人に支払われます。

調整金がないと、誰でも簡単に「クロス」で配当の権利を得ることができてしまいます。なので、権利付最終日に売り建てを持っている人からは、「配当金でもらうお金は、本来はもらえないはずのお金だから、その分払ってね」ということで配当落調整金が徴収されます。

やっぱり配当金がもらえるのは、純粋に現物株を持っている人に限定されますから、当然、配当落ち日には株価が下落します。配当の権利を得るために現物株を持っていた人たちが売りますから。

でも現物の人はまだいい、配当金がもらえます。このとき、このままだと一番損失を被るのが、信用の買い建てを持っている人たちです。配当金ももらえず、株価は大きく下がる。だから、売り建てしていた人たちから徴収したお金が、買い建てしていた人たちに支払われます。

このとき、徴収されたり支払われたりする金額は、その銘柄の配当金が基準になっているので「配当金相当額」という言葉が使われます。

配当落調整金は、配当金の受け取りと同じタイミングで発生します。概ね、権利確定日から2~3か月後です。(このとき現金の不足がないように注意が必要)

損益通算とは?

株式の場合、1月から12月までの1年間に行われた売買で、最終的に利益が出たのか、損失が出たのかを合算して数値を出す(相殺する)ことです。

利益が出ていれば税金がかかり、損失が出ていれば税金はかかりません。

例えば、証券口座内で株主優待のクロス取引しか行ってない場合は、利益は一切出ませんので(優待品は譲渡損益ではない)、1年間で払いすぎた分の税金は、翌年の1月に全額還付されます。

しかも、不思議なことに、制度信用取引を利用したクロス取引の場合、お金が増えます(後述)。

配当金・配当落調整金(譲渡損失)等を自動的に損益通算する口座の条件

- 特定口座(源泉徴収あり)を選択

- 特定口座には「源泉徴収あり」と「源泉徴収なし」があります。

- 「源泉徴収あり」は、証券会社が顧客にかわって納税してくれる口座、「源泉徴収なし」は、「年間取引報告書」で自分で申告・納税する口座です。

- 特に理由がなければ、一般的には証券口座開設時に「源泉徴収あり」を選びます。

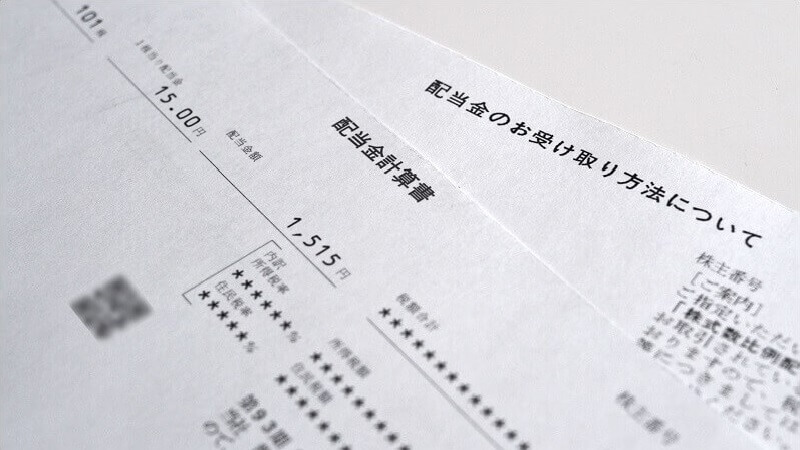

- 配当金受け取り方法で「株式数比例配分方式」を選択

- 配当金の受け取りには4つの方法があります。

- その中で「株式数比例配分方式」を選択する必要があります。

- 複数の証券会社に口座を持っている場合、一つの証券会社で受け取り方法を変更すると、自動的に他の証券会社でも、その方法に変更される仕組みになっています。

- 他の受け取り方法については、こちらをご覧ください⇒【 配当金受け取り方法(受領方式) おすすめは【株式数比例配分方式】 】

- 「源泉徴収選択口座内配当等受入開始届出書」を提出

- この条件は、GMOクリック証券 独自の条件かもしれませんが、全員が提出する必要はないようです。私の例では、サポートデスクに電話で確認したところ、提出の必要はないとのことでした。

- WEB上の手続きだけで済む場合とそうでない場合があるのかもしれませんので、GMOクリック証券にお問い合わせください。

損益通算の適用を受けている口座と受けていない口座の違い

損益通算口座にしておけば、年間の配当金や配当落調整金、源泉徴収分(税金)の損益通算が自動的に行われ、原則として確定申告は不要です。証券会社側ですべてやってくれます。

損益通算の適用を受けていない口座の場合は、配当金をもらうときに払いすぎた税金は、「確定申告」でしか取り戻せませんので、特に理由がなければ、「特定口座(源泉徴収あり)」+「株式数比例配分方式」の選択を強くおすすめします。

信用取引を利用した「株主優待クロス取引」の損益通算(計算方法)

一般信用取引の場合(配当落調整金:配当金と同額で100%、譲渡損扱い)

- 現物の配当金は10,000円だが、20%(実際は20.315%)源泉徴収されて、受け取りは8,000円。

- 一般信用取引の配当落調整金は、配当金の100%(配当金と同額)で10,000円の支払い。

- つまり、この時点では、損益がマイナス2,000円。口座残高も2,000円減った状態。

- 納税義務は利益が出た場合のみ。利益が出ていないのに、税金を2,000円納めた状態なので損益通算が行われる。

- 翌年1月、損益通算の計算が行われて、全額2,000円が還付される。口座残高も元通り。

年の終わりごろにクロス取引を行うと、翌年の1~2月ごろに源泉徴収されるので、還付されるまで1年近く口座残高が目減りしたように見えます。

これが間違った情報、誤解される原因だと思われます。誤解されている方は、自身の口座が損益通算口座になっていないのかもしれません。

制度信用取引の場合(配当落調整金:配当金の84.685%、譲渡損扱い)

- 現物の配当金は10,000円だが、20%(実際は20.315%)源泉徴収されて、受け取りは8,000円。

- 制度信用取引の配当落調整金は、配当金の85%(実際は84.685%)で8,500円の支払い。

- つまり、この時点では、損益がマイナス500円。口座残高も500円減った状態。

ここから、一般信用取引の場合と考え方が変わってきます。正直、私はなぜこのような税法になっているのかよくわかってませんが、以下のようになります。

- 現物の配当金が10,000円で、配当落調整金が8,500円、10,000円-8,500円=1,500円の利益。

- 損益通算の計算では、この1,500円の利益に対して税金が発生し、1,500円×20%=300円が本来納めるべき税金という考え方。

- しかし、配当金の受け取りのときに、すでに2,000円納めてしまっているので、2,000円-300円=1,700円は納めすぎ。

- 翌年1月の損益通算後の還付では、この1,700円が還付されて、結果的には、なぜか1,200円の利益がでる。口座残高もプラス1200円。

つまり、制度信用取引を使ったクロス取引では、逆日歩発生のリスクはありますが、優待取りの銘柄が多ければ多いほど利益が出ることになります。

還付のタイミングは、翌年1月なので、一般信用取引の場合と同様、口座残高はしばらくの間、目減りします。

おわりに

お見せできる資料がないので、文字だけでは伝わりづらいですが、3か月ほどすると私の口座にも還付金が入ってきますので、その際にはまた、ご紹介したいと思っています。

また、一般信用と制度信用の税金の考え方が違う理由を教えてくださる方がいらっしゃいましたら、是非よろしくお願いいたします。

この記事が、皆さんの株主優待ライフの一助になれば幸いです。

※この記事の内容は、2018年10月現在のもので、GMOクリック証券のルールをもとに作成しています。また、損益通算の範囲を、株主優待のクロス取引に絞っています。ルール変更や制度・法律の変更には十分ご注意ください。

コメント